コラムcolumn

【日本銀行のイールドカーブ・コントロールとは?】2023/01/30

ここ最近、改めて関心の高まっている【イールドカーブ・コントロール(長期金利操作)】

ですが、投資家の皆様も、新聞やテレビでよく目にされているかと思います。

今回は、【イールドカーブ・コントロール】について着目して掲載させていただきます。

聞いた事はあるが、実際の内容は多くの方にとって分かりにくい話題ではなかったでしょうか?

既に知っている方、そうでない方も、これを機に知るきっかけになっていただけると幸いです。

■イールドカーブ・コントロールとは?

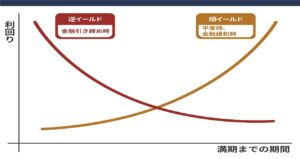

債券の利回り(金利)と償還までの期間の関係を示すカーブのことです。

満期を迎えるまでの期間の短い順に債券銘柄を左から並べ、その金利を線で結び、描きます。

簡単に図にすると以下のようになります。

お金を返す(償還)までの時間が長いほど、返せなくなるリスクなど不確実性も高まりますから、金利(利回り)が高くなるのが当たり前だと言えます。

通常のイールドカーブは右肩あがりの「順イールド」という左図の状態になります。

なかなか返さない人に低い金利で貸して、早く返してくれる人により高い金利で貸すような人はいないでしょうから、「逆イールド」というのは通常はあり得ません。

逆イールドが出現すると一般的には景気後退のサインなどと言われています。

イールドカーブのかたちは、景気の先行きへの見方や金融政策への思惑などで変化することがあります。

イールド・カーブコントロー関連でよく耳にするのが(日本国債リスクフリー)です。

日本国債は、国が発行する債券ですから、日本という国が破産でもしない限り、

満期がくれば額面で償還されますし、利息もきちんと払ってくれます。貸したお金がきちんと返ってくるという安心感では、国債を上回るものは世の中にそう存在しないという意味が込められています。

貸し倒れのリスクをほぼ心配する必要のないものが日本国債であり、その利回りは日本国内で資金が貸し借りされる際の金利の基準になっています。

さまざまな日本国内の金利が「日本国債」の水準をベースに「どのくらいの信用力があるか(返してくれる確実性があるか)」などを加味して決まっています。

日銀が金融緩和策の一環として「コントロール=管理」してきたのは、「日本国債」の

「イールドカーブ」です。

イールドカーブ・コントロールを通じて国債の金利が幅広く引き下げられれば、

私たち個人が借りるお金の金利も、企業活動のために企業が負う負債の金利も、貸出金利のベースになる部分が下がります。

そうすればお金を借りて事業にも消費にも回しやすくなる、景気に好影響を与えるという循環が生まれるはずです。

■どのようにイールドカーブ・コントロールを行うのか

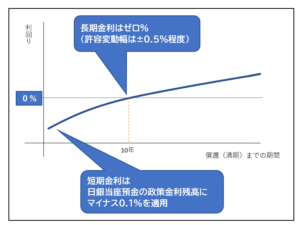

日銀はイールドカーブ・コントロール、いわゆる長短金利操作の方針として、23年1月現在、短期金利をマイナス0.1%、長期金利をゼロ%程度とすると示しています。

短期の政策金利と、償還までの期間が10年程度と長い国債(長期国債)の「長期金利」の2点の誘導目標を定めることで、国債利回りが描く曲線(イールドカーブ)全体を操作しています。

具体的には、短期金利は金融機関が日銀に預けている預金(当座預金)の一部にマイナス0.1%の金利を付けることで調整しています。長期金利は市中に出回っている国債を買い入れることで調整します。

日本国債は国が発行する債券ですが、幅広い投資家が自由に売買できるものです。

日銀が国債を買えば、対象となった銘柄の需給は引き締まってしまいます。

需要が高まるほど債券価格は上昇し、利回りは低下します。

国債を買い入れることで人為的に需給バランスをタイトにして誘導したい金利水準に押し下げられる、というわけです。

日銀が市中から国債を買い入れることを「国債買い入れオペ(公開市場操作)」といいます。

オペを通じて日銀は2022年には111兆円強の国債を買い入れました。

日銀はこのように金利の上限を抑えつつ、市中に大量の資金を供給し続けています。

■考察

円安進行や国債市場の混乱は、「10年近くにわたって続けられてきた日本銀行による異例の金融政策の弊害が表面化したもの」と思います。

2016年9月に日本銀行は、10年物国債の金利に目標値を設定し、国債買い入れを通じてイールドカーブ全体を望ましい水準に誘導するイールドカーブ・コントロールを導入しました。

2016年1月に日本銀行が導入を決めたマイナス金利政策は、長期・超長期の金利の大幅低下を招き、銀行や生保・年金などの国債運用収益に大きな打撃を与えるという弊害を生んみました。他方、日本銀行による長期国債の大量買入れは、日本銀行のバランスシートを肥大化させ、将来の利上げ局面での日本銀行の財務悪化のリスクを高めました。

さらに、国債の流動性を低下させ、市場機能を損ねるリスクを高めることにつながりました。そして流動性低下が国債市場の混乱につながる可能性を高めたと思います。

イールドカーブ・コントロール導入の目的は、2%の物価目標達成ではなく、こうした副作用の軽減を図ることだったと考えられます。

その「事実上の正常化策」までもが大きな副作用を新たに生むようになり、金融市場に混乱をもたらしているのが現状だと言えます。

それは、金融政策全体の行き詰まりを象徴した動きとも言える状態ではないでしょうか?

今後、日本銀行の政策や同行に注目していき、私なりに感じたことや情報を掲載させて頂ければと思います。